Xử lý hóa đơn đầu vào từ doanh nghiệp có rủi ro về thuế, hóa đơn như thế nào? - Bkav Corporation - Bkav.com.vn

Hóa đơn đầu vào là một trong những loại chứng từ quan trọng và chủ yếu, nhằm “chứng minh” các chi phí đầu vào của doanh nghiệp. Tuy nhiên hiện nay không ít doanh nghiệp nhận được email của cơ quan thuế yêu cầu giải trình hóa đơn đầu vào từ doanh nghiệp có rủi ro về thuế, hóa đơn. Vậy dấu hiệu nào nhận biết doanh nghiệp có rủi ro về thuế và hóa đơn? Nếu nhận hóa đơn đầu vào từ doanh nghiệp có rủi ro về thuế, hóa đơn thì phải xử lý như thế nào? Cùng Bkav tìm hiểu trong bài viết dưới dây:

1. Doanh nghiệp có rủi ro về thuế, hóa đơn

2. Danh sách doanh nghiệp có rủi ro về thuế, hóa đơn mới nhất

3. Xử lý hóa đơn đầu vào từ doanh nghiệp có rủi ro về thuế, hóa đơn

4. Giải pháp phát hiện hóa đơn đầu vào có rủi ro về thuế, hóa đơn

1. Doanh nghiệp có rủi ro về thuế, hóa đơn

1.1 Thế nào là doanh nghiệp có rủi ro về thuế, hóa đơn

Doanh nghiệp thuộc loại rủi ro về thuế, hóa đơn được xác định dựa trên các tiêu chí đánh giá theo Quyết định 78/2023/QĐ-TCT của Tổng cục Thuế về việc ban hành Bộ chỉ số tiêu chí đánh giá, xác định người nộp thuế có dấu hiệu rủi ro trong quản lý và sử dụng hóa đơn.

1.2 Dấu hiệu nhận biết doanh nghiệp có rủi ro về thuế, hóa đơn

Tổng cục Thuế đã chỉ ra 25 dấu hiệu doanh nghiệp có rủi ro về thuế, hóa đơn tại Công văn 1873/2022TCT-TTKT như sau:

|

STT |

Dấu hiệu doanh nghiệp có rủi ro về thuế, hóa đơn |

|

1 |

Doanh nghiệp thay đổi người đại diện trước pháp luật từ 02 lần trở lên trong vòng 12 tháng hoặc thay đổi người đại diện trước pháp luật đồng thời chuyển địa điểm kinh doanh. |

|

2 |

Doanh nghiệp có số lần thay đổi trạng thái hoạt động hoặc số lần thay đổi kinh doanh từ 02 lần trong năm. |

|

3 |

Doanh nghiệp mới thành lập có địa điểm kinh doanh không cố định (chuyển địa điểm kinh doanh nhiều lần trong 01 - 02 năm hoạt động). |

|

4 |

Doanh nghiệp chuyển địa điểm hoạt động kinh doanh sau khi đã có Thông báo không hoạt động tại địa chỉ đã đăng ký. |

|

5 |

Doanh nghiệp thành lập do các cá nhân có quan hệ gia đình cùng tham gia góp vốn như Vợ, Chồng, anh, chị em ruột.... |

|

6 |

Doanh nghiệp thành lập mới do người đứng tên giám đốc, đại diện theo pháp luật có Công ty do cơ quan thuế đã có thông báo bỏ địa chỉ kinh doanh (còn nợ thuế), tạm ngừng hoạt động kinh doanh có thời hạn. |

|

7 |

Doanh nghiệp thành lập nhiều năm không phát sinh doanh thu, sau đó bán lại, chuyển nhượng cho người khác. |

|

8 |

Doanh nghiệp thành lập không có giấy phép hoạt động khai thác khoáng sản nhưng xuất hóa đơn tài nguyên, khoáng sản. |

|

9 |

Doanh nghiệp có hàng hóa bán ra, mua vào không phù hợp với điều kiện, đặc điểm từng vùng. |

|

10 |

Doanh nghiệp chưa nộp đủ vốn điều lệ theo đăng ký. |

|

11 |

Các doanh nghiệp mua bán, sáp nhập với giá trị dưới 100 triệu đồng. |

|

12 |

Doanh nghiệp kinh doanh siêu thị (bán lẻ hàng hóa tiêu dùng, hàng điện máy); kinh doanh ăn uống, nhà hàng, khách sạn; kinh doanh vận tải; kinh doanh vật liệu xây dựng; kinh doanh xăng dầu; kinh doanh trong lĩnh vực khai thác đất, đá, cát, sỏi; kinh doanh khoáng sản (than, cao lanh, quặng sắt ...); kinh doanh nông lâm sản (dăm gỗ, gỗ ván, gỗ thanh,...); có phát sinh ngành nghề cho thuê nhân công (phát sinh lớn). |

|

13 |

Doanh thu tăng đột biến, cụ thể: Kỳ kê khai trước doanh thu rất thấp, xấp xỉ bằng 0 nhưng kỳ sau đột biến về doanh thu hoặc có doanh thu kỳ sau đột biến tăng (từ 03 lần trở lên so doanh thu bình quân của các kỳ trước) nhưng số thuế giá trị gia tăng (GTGT) phát sinh phải nộp thấp (thuế GTGT phải nộp < 1 % doanh số phát sinh trong kỳ). |

|

14 |

Doanh thu lớn nhưng kho hàng không tương xứng hoặc không có kho hàng, không phát sinh chi phí thuê kho. |

|

15 |

Doanh thu kê khai hàng năm phát sinh từ trên 10 tỷ đồng nhưng số thuế phát sinh phải nộp thấp dưới 100 triệu đồng (1 %). |

|

16 |

Doanh nghiệp sử dụng hóa đơn với số lượng lớn (từ 500 - 2000 số hóa đơn). Số lượng hóa đơn xóa bỏ lớn, bình quân chiếm khoảng 20% số hóa đơn sử dụng. |

|

17 |

Doanh nghiệp sử dụng hóa đơn điện tử theo Nghị định 123/2020/NĐ-CP, Thông tư 78/2021/TT-BTC có số lượng hóa đơn điện tử giảm bất thường so với số lượng hóa đơn đã sử dụng theo Nghị định 51/2010/NĐ-CP. |

|

18 |

Doanh nghiệp không có thông báo phát hành hóa đơn hoặc có thông báo phát hành nhưng không có báo cáo tình hình sử dụng hóa đơn (hoặc chậm báo cáo). |

|

19 |

Doanh nghiệp có giá trị hàng hóa bán ra, thuế GTGT đầu ra bằng hoặc chênh lệch rất nhỏ so với giá trị hàng hóa mua vào, thuế GTGT đầu vào. |

|

20 |

Doanh nghiệp có hàng hóa dịch vụ bán ra không phù hợp với hàng hóa dịch vụ mua vào. |

|

21 |

Doanh nghiệp có doanh thu và thuế GTGT đầu ra, đầu vào lớn nhưng không phát sinh số thuế phải nộp, có số thuế GTGT âm nhiều kỳ. |

|

22 |

Doanh nghiệp không có tài sản cố định hoặc giá trị tài sản cố định rất thấp. |

|

23 |

Doanh nghiệp có giao dịch đáng ngờ qua ngân hàng (tiền vào và rút ra ngay trong ngày). |

|

24 |

Doanh nghiệp sử dụng lao động không tương xứng với quy mô và ngành nghề hoạt động |

|

25 |

Một cá nhân đứng tên (người đại diện theo pháp luật) thành lập, điều hành nhiều doanh nghiệp. |

2. Danh sách doanh nghiệp có rủi ro về thuế, hóa đơn mới nhất

Danh sách doanh nghiệp có rủi ro về thuế, hóa đơn được cơ quan thuế, cơ quan công an chỉ ra trong các văn bản sau:

-

185 doanh nghiệp mua bán hoá đơn trái phép theo công văn số 2937/CV-ĐCSKT ngày 30/09/2024

- 66 doanh nghiệp mua bán hoá đơn trái phép theo công văn số 5030/CTTB-TTKT1 ngày 11/09/2024

- 113 doanh nghiệp có rủi ro về hóa đơn theo Công văn số 3385/2024/TCT-TTKT

- 524 doanh nghiệp có rủi ro về hóa đơn theo Công văn số 1798/2023/TCT-TTKT

- 177 doanh nghiệp có rủi ro về thuế, hóa đơn theo Công văn 2074/CQCSDT do Công an Tỉnh Phú Thọ ban hành

- 519 doanh nghiệp có rủi ro về thuế, hóa đơn theo Công văn 2408/CQDT do Công an Tỉnh Phú Thọ ban hành

- 92 doanh nghiệp có rủi ro về thuế, hóa đơn theo Công văn 1396/ANDT do Bộ Công An ban hành

- Và một số văn bản khác do cơ quan thuế ban hành

>> Tra cứu ngay: Danh sách doanh nghiệp có rủi ro về hóa đơn mới nhất

3. Xử lý hóa đơn đầu vào từ doanh nghiệp có rủi ro về thuế, hóa đơn

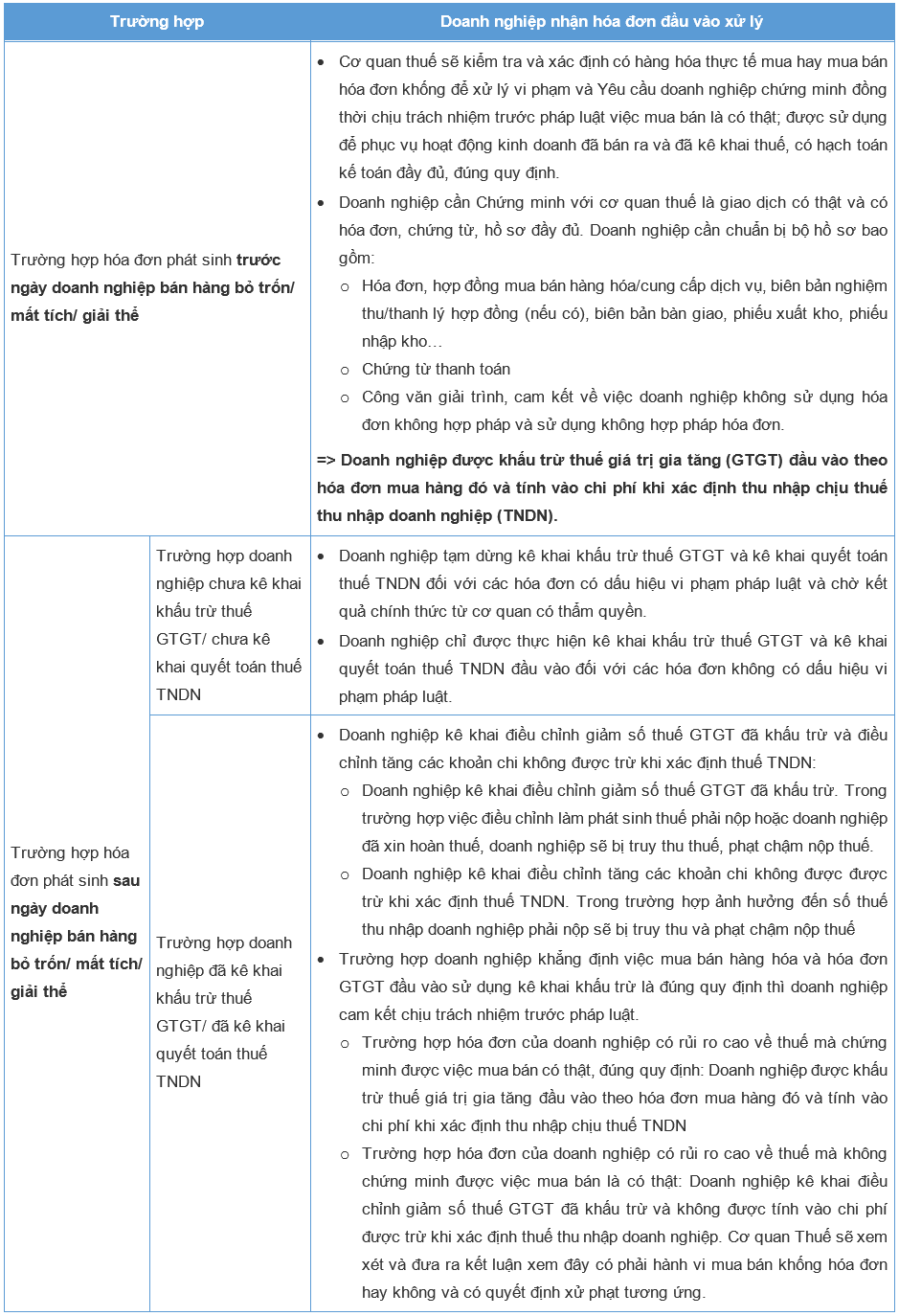

Căn cứ Công văn 1798/2023/TCT-TTKT, Luật Quản lý thuế 2019, Thông tư 31/2021/TT-BTC, Thông tư 219/2013/TT-BTC, Công văn 11797/2014/BTC-TCT và các văn bản hướng dẫn liên quan, khi nhận được hóa đơn đầu vào từ các doanh nghiệp nằm trong danh sách doanh nghiệp có rủi ro về thuế, hóa đơn thì xử lý như sau:

4. Giải pháp phát hiện hóa đơn đầu vào có rủi ro về thuế, hóa đơn

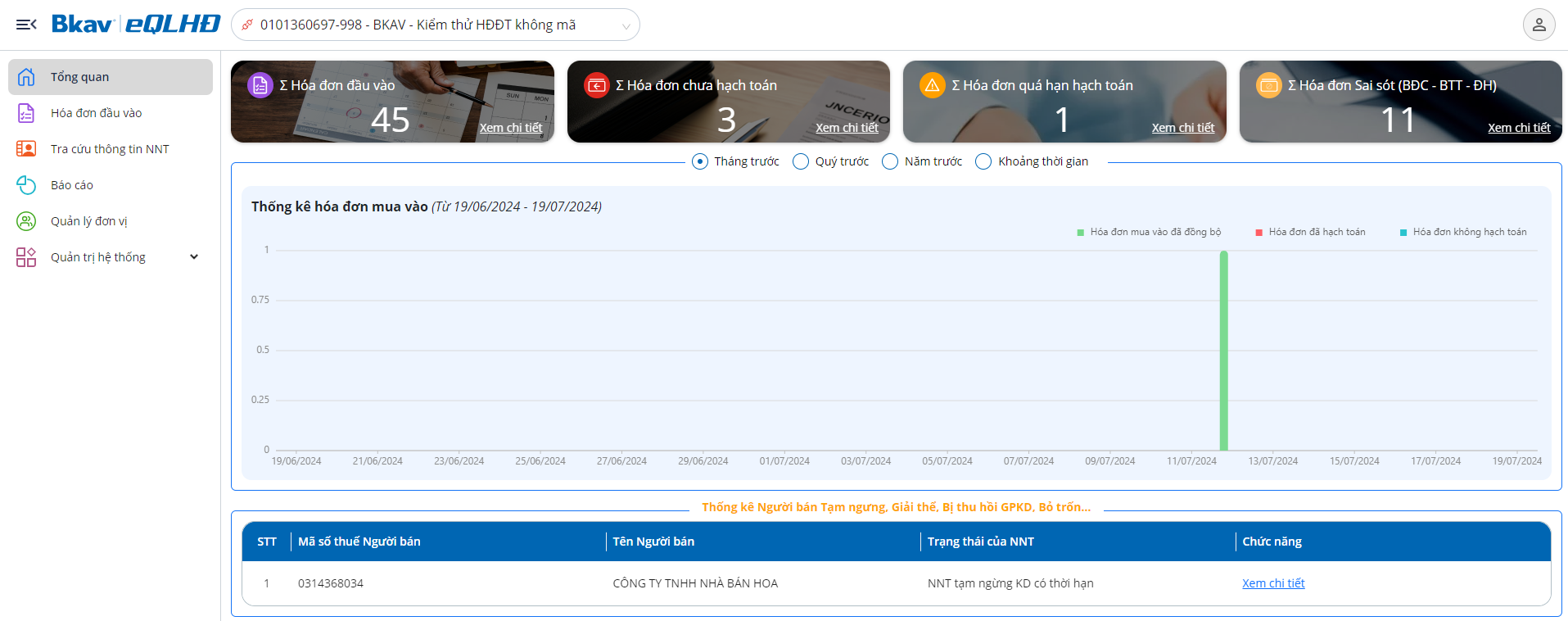

Thực tế, các doanh nghiệp thường khó tránh khỏi những rủi ro như nhận về hóa đơn giả, hóa đơn bị sai thông tin, hóa đơn không có giá trị thanh toán… dẫn đến hạch toán kinh doanh không chính xác. Hậu quả, doanh nghiệp có nguy cơ bị phạt, tổn thất kinh tế, thậm chí vướng vào những rắc rối về pháp luật. Phần mềm Quản lý hóa đơn Bkav eQLHĐ hỗ trợ phát hiện triệt để hóa đơn giả, hóa đơn sai… góp phần giải quyết bài toán minh bạch cho doanh nghiệp.

Phần mềm Bkav eQLHĐ ứng dụng công nghệ AI, hỗ trợ quản lý toàn bộ hoá đơn đầu vào của doanh nghiệp, tự động đồng bộ hoá đơn đầu vào từ Tổng cục Thuế, tự động nhập dữ liệu từ các nguồn khác nhau như xml, excel và cảnh báo hóa đơn không hợp lệ… Vì vậy, kế toán có thể xử lý tất cả công việc liên quan đến hoá đơn trên hệ thống của Bkav eQLHD một cách nhanh chóng thay vì phải đăng nhập từng bước vào hệ thống của Tổng cục Thuế.

>> Đặt mua ngay phần mềm Quản lý hóa đơn Bkav eQLHĐ tại đây

Bkav eQLHD được xây dựng trên công nghệ web-base mới nhất, với giao diện thân thiện, dễ dùng; có thể tra cứu nhiều mã số thuế, người nộp thuế cùng một lúc; có thể thêm mới nhiều người sử dụng. Phần mềm cũng hỗ trợ cấu hình phân quyền sử dụng theo nhu cầu của người dùng.

Hóa đơn đầu vào từ doanh nghiệp có rủi ro về thuế, hóa đơn có thể dẫn đến tăng số thuế GTGT và số thuế TNDN phải nộp. Do đó mỗi doanh nghiệp cần chủ động rà soát, đối chiếu hóa đơn đầu vào của doanh nghiệp để tránh tổn thất kinh tế và những rủi ro về pháp lý do sử dụng hóa đơn không hợp pháp.

Quý khách hàng quan tâm về dịch vụ Quản lý hóa đơn Bkav eQLHĐ, vui lòng đăng ký tại đây

Tư liệu tham khảo:

- Cổng thông tin điện tử Chính phủ;

- Thư viện pháp luật;

- Luật Việt Nam.